손인준 흥국증권 연구원은 “메모리 생산능력(Capa) 1위 업체로서 가격 급등의 최대 수혜주”라며 “2026년에는 메모리 영업이익 1위 지위를 되찾을 전망이고, 메모리 슈퍼사이클과 D램·파운드리 경쟁력 회복에 힘입어 시가총액 1000조원 돌파가 예상된다”고 말했다.

기사의 이해를 돕기 위한 가상 이미지(출처=챗GPT)

범용 D램과 낸드플래시의 평균판매가격(ASP) 상승도 실적 개선의 핵심 동력으로 지목됐다. 4분기 범용 D램과 낸드 ASP는 각각 전 분기 대비 38%, 24% 상승했을 것으로 예상되며, 경쟁사 대비 공격적인 가격 인상 전략이 실적에 긍정적으로 작용했다는 평가다.

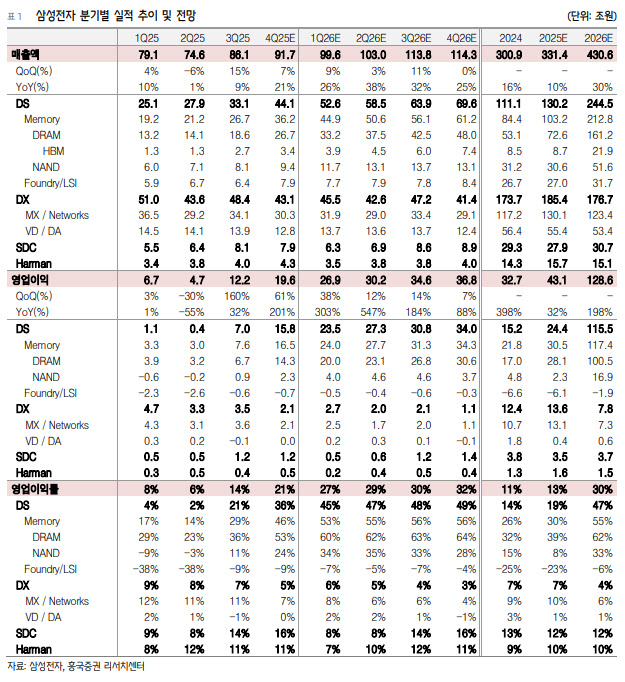

메모리 가격 강세는 2026년에도 이어질 것으로 전망됐다. 손 연구원은 2026년 삼성전자의 매출액을 430조 6000억원, 영업이익을 128조 6000억원으로 추정했다. 메모리 슈퍼사이클이 한 분기를 거치며 공급업체 재고가 급감했고, 2026년 1분기에도 공급사들의 가격 인상 기조가 유지될 가능성이 높다는 분석이다. 이에 따라 2026년 1분기 범용 D램과 낸드 ASP는 각각 전 분기 대비 31%, 22% 추가 상승이 예상된다.

고대역폭메모리(HBM)에선 HBM4 수율 개선 과제가 남아 있지만, 품질 측면에서 성과가 나타나고 있어 2026년 하반기 ‘루빈(Rubin)’ 출시를 기점으로 점유율 회복이 가능할 것으로 내다봤다. 다만 스마트폰 사업을 담당하는 MX·네트워크 부문은 경쟁 심화로 가격 인상이 쉽지 않아, 부품 가격 상승에 따른 수익성 압박은 일부 불가피하다고 분석했다.

손 연구원은 밸류에이션 측면에서도 목표주가 상향 근거가 충분하다고 밝혔다. 전례 없는 메모리 슈퍼사이클을 고려해 목표 주가순자산비율(PBR) 배수를 역대 최고 수준인 2.2배로 상향 적용했다. 이는 2026년 예상 주당순이익(EPS) 기준 주가수익비율(PER) 9.4배에 불과해, D램 장기 공급 계약 논의와 파운드리 성장 잠재력을 고려하면 추가 상향 여지도 남아 있다는 설명이다.

(표=흥국증권)