[이데일리 문승용 기자]

이런 균열에도 파월 의장은 고용시장 둔화를 이유로 금리 인하를 밀어붙였다. 그는 “최근 고용 통계가 과대 계상됐을 수 있다”며 “4월 이후 고용이 사실상 마이너스였을 가능성도 있다”고 언급했다. 연준 성명에서 “실업률이 낮은 수준을 유지하고 있다(remained low)”는 문구를 삭제한 점도 고용시장에 대한 평가 변화를 명확히 반영한 것이다.

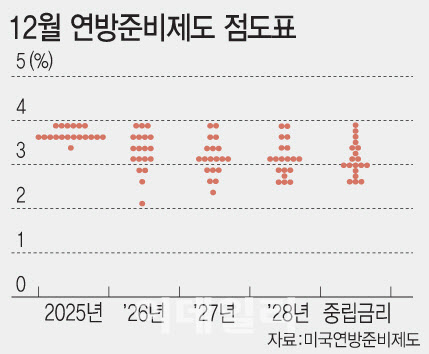

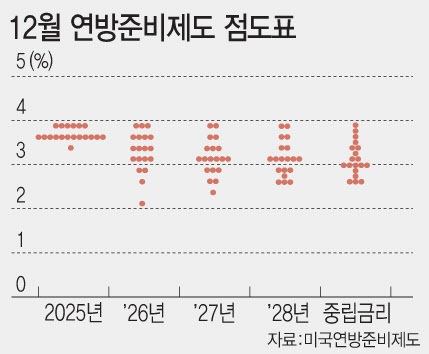

이런 고용 둔화를 앞세운 완화가 앞으로 이어지긴 어려워 보인다. 성명서는 지난해 하반기와 유사하게 “앞으로 금리조정의 폭과 시점을 판단함에 있어 데이터, 경제전망, 위험 균형을 면밀히 평가할 것이다”며 추가 완화의 조건을 더 까다롭게 만드는 방향으로 조정했다. 새 점도표에서도 다수는 내년 한 차례 인하를 제시했지만 19명 중 3명은 오히려 한차례 금리 인상을 전망하기도 했다.

이 같은 연준 내 분열은 인플레이션 우려가 여전히 남아 있기 때문이다. 인플레이션은 2.8%에서 내려오지 않았고, 트럼프 행정부의 관세가 추가 물가 압력을 만들 가능성이 있어서다. 연준 내부 매파들은 “경제는 생각보다 강하다”며 “금리가 인플레이션을 억제하기에 높지 않을 수 있다. 반면 비둘기파는 이미 1.75%포인트나 내렸는데도 주택·고용시장이 살아나지 않고 있다. 실업 악화는 더 위험하다”고 주장한다.

전망은 데이터에 달렸다. 연방정부 셧다운(일시적 업무 정지)으로 발표가 지연된 10~12월 고용 지표와 11월 소비자물가지수(CPI)가 내년 1월 회의 판단의 핵심 요소로 작용할 전망이다. UBS의 조너선 핑글은 월스트리트저널(WSJ)에 “다수가 금리 인하에 동참하도록 설득할 수있는 객관적 데이터가 필요할 것이다”고 말했다. 실업률 상승세가 이어지거나 해고 증가가 데이터로 명확하게 나온다면 연준은 다시 완화 압박에 직면할 수 있다. 반대로 물가가 들썩이면 매파적 기조는 강화할 수 있다.

내년 1월과 4월 금리 인하 전망을 유지한 모건스탠리는 “연준이 완화 편향을 유지하고 있지만 정책 금리가 중립에 더 가까워짐에 따라 고용시장이 악화하지 않는 한 추가 인하 폭은 크지 않을 것이다”고 평가했다.

[이데일리 문승용 기자]

연준 경기 전망표